1.- En cuanto al COT

CODIGO

ORGANICO TRIBUTARIO

TÍTULO I

DISPOSICIONES

PRELIMINARES

Artículo

1. Las disposiciones de este Código

Orgánico son aplicables a los tributos nacionales y a las relaciones jurídicas

derivadas de esos tributos.

Para los tributos aduaneros el Código Orgánico Tributario

se aplicará en lo atinente a los medios de extinción de las obligaciones, a los

recursos administrativos y judiciales, a la determinación de intereses y lo

relativo a las normas para la administración de tales tributos que se indican

en este Código; para los demás efectos se aplicará con carácter supletorio.

Las normas de este

Código se aplicarán en forma supletoria a los tributos de los estados,

municipios y demás ante la división político territorial. El poder tributario

de los Estados y Municipios para la creación, modificación, supresión o

recaudación de los tributos que la Constitución y las leyes les atribuyan,

incluyendo el establecimiento de exenciones, exoneraciones, beneficios y demás

incentivos fiscales, será ejercida por dichos entes dentro del marco de la

competencia y autonomía, que le son otorgadas de conformidad con la

Constitución y las Leyes dictadas en su ejecución.

Para los tributos y sus accesorios determinados por Administraciones Tributarias extranjeras, cuya recaudación sea solicitada a la República de conformidad con los respectivos tratados internacionales, este Código se aplicará en lo referente a las normas sobre el juicio ejecutivo.

1.1.- Naturaleza jurídica u objeto del Código Orgánico Tributario.

La naturaleza jurídica del Código

Orgánico Tributario (COT) en Venezuela es la de ser un cuerpo normativo que

regula el sistema tributario nacional, estableciendo las obligaciones, derechos

y procedimientos relacionados con los tributos. Su objeto principal es la

gestión, administración y control de los tributos, así como las relaciones

jurídicas derivadas de estos, tanto a nivel nacional como en ciertos aspectos

de los tributos estadales y municipales que se refieran a la materia.

Naturaleza Jurídica:

- Ley Orgánica: El COT es una ley orgánica, lo que significa que tiene un rango superior a las leyes ordinarias y regula aspectos fundamentales del sistema tributario nacional.

- Derecho Público: Se inscribe en el ámbito del derecho público, específicamente en el derecho administrativo y financiero, ya que regula la relación entre el Estado y los particulares en materia de tributos.

- Conjunto de Normas: El COT no es una única norma, sino un conjunto de disposiciones que establecen los principios, normas generales y procedimientos aplicables a todos los tributos nacionales.

- Función Reguladora: Su función principal es regular la actividad del Estado en materia tributaria, estableciendo los deberes y derechos de los contribuyentes y de la Administración Tributaria.

Objeto del

Código Orgánico Tributario:

- Regulación de Tributos Nacionales: El COT se aplica a todos los tributos de competencia nacional, como el Impuesto sobre la Renta, el Impuesto al Valor Agregado (IVA), entre otros.

- Relaciones Jurídicas: Regula las relaciones jurídicas que surgen entre la Administración Tributaria y los contribuyentes, incluyendo el nacimiento, modificación, extinción y control de las obligaciones tributarias.

- Procedimientos Tributarios: Establece los procedimientos para la determinación, fiscalización, recaudación, discusión y sanción de los tributos.

- Medios de Extinción de las Obligaciones: Regula los diferentes medios por los cuales se extinguen las obligaciones tributarias, como el pago, la compensación, la prescripción, entre otros.

- Recursos Administrativos y Judiciales: Establece los recursos administrativos y judiciales que pueden utilizar los contribuyentes para impugnar actos de la Administración Tributaria.

- Control Fiscal: Contiene normas sobre el control fiscal, tanto por parte de la Administración Tributaria como de otros órganos del Estado, para asegurar el cumplimiento de las obligaciones tributarias.

- Aplicación Supletoria: En algunos casos, el COT se aplica de forma supletoria a los tributos estatales y municipales, cuando sus leyes tributarias no regulen ciertos aspectos.

- Principio de Legalidad: El COT refuerza el principio de legalidad en materia tributaria, estableciendo que solo la ley puede crear, modificar o eliminar tributos, así como regular los procedimientos tributarios.

1.2.- Sujetos de intervinientes en la relación tributaria: ¿Quiénes son considerados sujetos activos y sujetos pasivos?

En la relación jurídico-tributaria

interviene un sujeto activo denominado “Estado” y un sujeto pasivo denominado

“contribuyente”.

El sujeto pasivo tiene la obligación de cumplir con las obligaciones tributarias establecidas por el Código Tributario y las leyes, mientras que el Estado delega las facultades de recaudación, control, verificación, valoración, inspección previa, fiscalización, liquidación, determinación y ejecución, a Administración Tributaria Nacional, Departamental y Municipal.

El sujeto activo del tributo es el ente

público que interviene en la aplicación de los tributos, a través de diversos

órganos. El sujeto activo es el encargado de desarrollar los procedimientos de

aplicación de los tributos, siendo competente de la gestión y de la exigencia o

exacción del tributo. Por ejemplo, en el ámbito de los tributos estatales, el

sujeto activo es la Agencia Estatal de Administración Tributaria, desde su

creación el día 1 de enero de 1992.

En palabras

de Martín Queralt. «se debe distinguir entre el ente público

que establece el tributo, el ente titular del mismo, el ente destinatario de

sus rendimientos y, finalmente, el ente que desarrolla su gestión y

recaudación, siendo sólo este último el que cabe definir como sujeto activo del

tributo, en cuanto ocupante del lado o la posición activa en las distintas

relaciones jurídicas y en los procedimientos que para su aplicación se

desplieguen».

El sujeto

pasivo de la relación tributaria es el contribuyente. El

contribuyente es quien realiza el hecho imponible, esto es quien realiza o se

coloca en la hipótesis prevista por la ley. Por ejemplo, una

persona que percibe ingresos, deberá declarar y pagar el Impuesto Sobre la

Renta al Estado, a través del Servicio de Administración Tributaria (SAT) o a

través de las unidades administrativas coordinadas de las entidades

federativas.

Además del contribuyente existen otros sujetos que no realizan precisamente el hecho imponible, sin embargo, en virtud de la realización de ese hecho imponible por el contribuyente y con quien se encuentran relacionados, surgen obligaciones a su cargo, como el enterar el Impuesto al Estado. Por ejemplo, las empresas que retienen el Impuesto Sobre la Renta a sus trabajadores y lo pagan al Servicio de Administración Tributaria (órgano desconcentrado de la Secretaría de Hacienda y Crédito Público).

1.3.- ¿Quiénes son considerados contribuyentes de la obligación tributaria?

La obligación tributaria es una relación jurídica entre el Estado u otra persona pública y los sujetos pasivos en tanto tenga lugar el presupuesto de hecho previsto en la ley.

Disposiciones Generales

Capitulo III

Del sujeto Pasivo

Sección primera Disposiciones Generales

Artículo 19. Es sujeto pasivo el obligado al

cumplimiento de las prestaciones tributarias, sea en calidad de contribuyente o

de responsable.

Artículo 20. Están solidariamente obligadas

aquellas personas respecto de las cuales se verifique el mismo hecho imponible.

En los demás casos la solidaridad debe estar expresamente establecida en este

Código o en la ley.

Es el obligado a pagar un tributo. Es el sujeto pasivo de la relación jurídica tributaria respecto del cual se verifica el hecho imponible, y por lo tanto quien tiene la obligación de satisfacer la carga del impuesto correspondiente.

Artículo 22. Son contribuyentes los sujetos pasivos respecto de los cuales se verifica el hecho imponible.

Dicha

condición puede recaer:

a) En las

personas naturales, prescindiendo de su capacidad según el derecho privado.

b) En las

personas jurídicas y en los demás entes colectivos a los cuales otras ramas

jurídicas atribuyen calidad de sujeto de derecho.

c) En las

entidades o colectividades que constituyan una unidad económica, dispongan de

patrimonio y tengan autonomía funcional.

Artículo 23. Los contribuyentes están obligados al pago de los tributos y al cumplimiento de los deberes formales impuestos por este Código o por normas tributarias.

En palabras sencillas, la obligación tributaria es el

deber legal que tienen los contribuyentes de cumplir con el pago de impuestos

establecidos por el Estado. Este compromiso surge a partir de normativas

fiscales que determinan quiénes están sujetos a tributar, qué impuestos deben

abonar y en qué condiciones.

Incluye tanto el deber de presentar declaraciones

fiscales como el de pagar los impuestos correspondientes de manera oportuna y

precisa, contribuyendo así al financiamiento de los servicios públicos y al

desarrollo de la sociedad en su conjunto.

Como resultado de la obligación de pagar impuestos, surgen

responsabilidades entre los contribuyentes y el órgano administrativo

correspondiente. Esto implica una relación entre el sujeto obligado a tributar

y la Administración, otorgando al Estado la autoridad para exigir el pago de

impuestos.

El propósito de la tributación es que el contribuyente, según su capacidad financiera, cubra los costos necesarios para el mantenimiento de las estructuras e instituciones estatales. El no cumplimiento de estas responsabilidades conlleva sanciones tributarias apropiadas.

1.4.- Explique el proceso de pago de los impuestos.

Artículo 23. Los contribuyentes están obligados al pago de los

tributos y al cumplimiento de los deberes formales impuestos por este Código o

por normas tributarias.

Los impuestos son tributos o cargas que los ciudadanos

están obligados a pagar como consecuencia de determinados hechos, actos o

negocios sin que exista una contraprestación directa por su pago. Son

necesarios para sostener el Estado del bienestar. Dado que suponen un gasto para empresas y familias, la

planificación fiscal es fundamental para mantener una buena salud financiera, tanto en el

ámbito personal como empresarial, y poder hacer frente a su pago.

Aunque parezca obvio, el primer paso para pagar tributos

es que estos impuestos existan previamente. El que tiene la capacidad

para establecer

tributos es el

Estado. Las constituciones de los diferentes países suelen reconocer una

obligación de todos los ciudadanos de contribuir al sostenimiento de los gastos públicos y la potestad del

Estado para crear tributos.

Dentro de la ley se establece una pieza clave que se denomina hecho imponible. Se

trata de un hecho que, una vez realizado, genera el nacimiento de la obligación

del pago del tributo. Es decir, algunos de los hechos del ciudadano generan la obligación de pagar impuestos,

o cualquier otro tributo. Los hechos imponibles pueden ser de diverso tipo. Por

ejemplo, en el caso de los impuestos sobre la renta esta obligación surge de la

obtención una renta por parte del contribuyente.

El SENIAT es el ente

encargado por el Ejecutivo Nacional para realizar la recaudación de tributos, ejecutar procedimientos de fiscalización a fin de constatar el acatamiento de las leyes tributarias, y adoptar las medidas

administrativas necesarias para asegurar

el cumplimiento de las

obligaciones tributarias.

Existen diferentes entes y

plataformas donde se puede realizar los pagos de impuestos como entidades

Bancarias o a

través de la página del

SENIAT, el Impuesto Sobre la Renta

[ISLR] es uno de los gravámenes más antiguos dentro del panorama tributario

venezolano. Su origen se remonta a 1943 bajo el gobierno de Isaías Medina

Angarita, y se ha mantenido presente hasta la actualidad. Todos los

contribuyentes deben cumplir con esta obligación, tomando en cuenta que la

forma de hacerlo varía entre contribuyentes ordinarios y especiales.

1.5.- Explique los medios de extinción de la obligación tributaria.

Capítulo V

De los Medios de Extinción

Artículo 39. La obligación tributaria se extingue por los siguientes medios comunes:

- Pago.

- Compensación.

- Confusión.

- Remisión.

- Declaratoria de incobrabilidad.

Parágrafo

Primero: La obligación tributaria

se extingue igualmente por prescripción, en los términos previstos en el

Capítulo VI de este Título.

Parágrafo Segundo: Las leyes especiales tributarias pueden establecer otros medios de extinción de la obligación tributaria que ellas regulen.

- Pago. A pesar de las particularidades de la obligación tributaria, que determina la configuración especial de algunas modalidades del pago, son válidos los principios esenciales de la institución en derecho privado. Por tanto, puede decirse con el codificador que "el pago es el cumplimiento de la prestación que hace el objeto de la obligación”, lo que presupone la existencia de un crédito por suma líquida y exigible en favor del titular del poder tributario o de los organismos paraestatales con derecho a reclamarlo, en virtud de autorización legal.

- Compensación.

En materia de obligaciones civiles, la

compensación es un medio normal de extinción y tiene lugar cuando dos personas,

por derecho propio, reúnen la calidad de acreedor y deudor recíprocamente. Sin

embargo, este concepto sufre derogación en las obligaciones tributarias, siendo

principio generalmente admitido que, salvo excepciones, no son compensables

entre sí los créditos y deudas provenientes de contribuciones públicas.

- Confusión. La confusión ocurre cuando se reúne en una misma persona, por sucesión universal o por otra causa, la calidad de acreedor y deudor. Se ha dicho que esta situación es inconcebible en las obligaciones fiscales, pero en verdad no son pocos los casos en que ella puede producirse. No solamente porque el Estado puede llegar a ser heredero del deudor, esto es, sucesor a título universal, sino también en razón de que puede ser sucesor a título particular de bienes cuya propiedad sea circunstancia determinante del tributo.

- Remisión.

- Declaratoria de incobrabilidad. Este medio extintivo no tiene parámetro alguno en el Derecho Civil, y es una figura original del Derecho Tributario Venezolano. Consiste en declarar incobrables ciertos créditos fiscales, pues, dadas las condiciones del caso (cuantía del tributo e inexistencia del deudor), se hace tan difícil y oneroso el cobro, que resulta más adecuado y económico dejar de cobrar la deuda.

Artículo 54. La Administración Tributaria podrá de oficio, de acuerdo al procedimiento previsto en este Código, declarar incobrables las obligaciones tributarias y sus accesorios y multas conexas que se encontraren en algunos de los siguientes casos:

a) Aquellas cuyo monto no exceda de cincuenta unidades tributarias (50 U.T.), siempre que hubieren transcurrido cinco (5) años contados a partir del 1° de enero del año calendario siguiente a aquél en que se hicieron exigibles.

b) Aquellas cuyos sujetos pasivos hayan fallecido en situación de insolvencia comprobada, y sin perjuicio de lo establecido en el artículo 24 de este Código.

c) Aquellas pertenecientes a sujetos pasivos fallidos que no hayan podido pagarse una vez liquidados totalmente sus bienes.

d) Aquellas pertenecientes a sujetos pasivos que se encuentren ausentes del país, siempre que hubieren transcurrido cinco (5) años contados a partir del 1° de enero del año calendario siguiente a aquél en que se hicieron exigibles y no se conozcan bienes sobre los cuales puedan hacerse efectivas.

Parágrafo Único: La Administración Tributaria podrá disponer de oficio la no iniciación de la acción de cobranza de los créditos tributarios a favor del Fisco, cuando sus respectivos montos no superen la cantidad equivalente a una (1) unidad tributaria (U.T.).

1.6.- Explique los casos de prescripción y la interrupción de la misma.

La prescripción es la extinción de un derecho o acción por el transcurso del tiempo. La interrupción de la prescripción, por otro lado, es un evento que detiene el conteo del tiempo y reinicia el plazo. En resumen, la prescripción extingue el derecho, mientras que la interrupción lo salva temporalmente.

Artículo 55. Prescriben a los cuatro (4) años los siguientes derechos y acciones:

- El derecho para verificar, fiscalizar y determinar la obligación tributaria con sus accesorios.

- La acción para imponer sanciones tributarias, distintas a las penas privativas de la libertad.

- El derecho a la recuperación de impuestos y a la devolución de pagos indebidos.

Artículo 56. En los casos previstos en los numerales 1 y 2 del artículo anterior, el término establecido se extenderá a seis (6) años cuando ocurran cualesquiera de las circunstancias siguientes:

- El sujeto pasivo no cumpla con la obligación de declarar el hecho imponible o de presentar las declaraciones tributarias a que estén obligados.

- El sujeto pasivo o terceros no cumplan con la obligación de declarar el hecho imponible o de presentar las declaraciones tributarias a que estén obligados.

- La Administración Tributaria no haya podido conocer el hecho imponible, en los casos de verificación, fiscalización y determinación de oficio.

- El sujeto pasivo haya extraído del país los bienes afectos al pago de la obligación tributaria, o se trate de hechos imponibles vinculados a actos realizados o a bienes ubicados en el exterior.

- El contribuyente no lleve contabilidad, no la conserve durante el plazo legal o lleve doble contabilidad.

Artículo 61. La prescripción se interrumpe, según corresponda:

- Por cualquier acción administrativa, notificada al sujeto pasivo, conducente al reconocimiento, regularización, fiscalización y determinación, aseguramiento, comprobación, liquidación y recaudación del tributo por cada hecho imponible.

- Por cualquier actuación del sujeto pasivo conducente al reconocimiento de la obligación tributaria o al pago o liquidación de la deuda.

- Por la solicitud de prórroga u otras facilidades de pago.

- Por la comisión de nuevos ilícitos del mismo tipo.

- Por cualquier acto fehaciente del sujeto pasivo que pretenda ejercer el derecho de repetición ante la Administración Tributaria, o por cualquier acto de esa Administración en que se reconozca la existencia del pago indebido o del saldo acreedor.

Interrumpida la prescripción, comenzará a computarse

nuevamente al día siguiente de aquél en que se produjo la interrupción.

Parágrafo

Único: El efecto de la

interrupción de la prescripción se contrae a la obligación tributaria o pago

indebido, correspondiente al o los períodos fiscales a que se refiera el acto

interruptivo y se extiende de derecho a las multas y a los respectivos

accesorios.

1.7.- Explique las exoneraciones y exenciones establecidas en el Código Orgánico Tributario.

La diferencia entre la exención y la exoneración tributaria es que la exención se establece en la ley del impuesto y la solicita la entidad declarante, mientras que la exoneración la otorga el ejecutivo nacional a través de decretos. Ambas son beneficios tributarios que liberan el pago total o parcial de impuestos. La ley incluye numerosas exenciones del Impuesto sobre la Renta, mientras que mediante decretos se han otorgado varias exoneraciones a sectores específicos.

Artículo

73. Exención es la dispensa

total o parcial del pago de la obligación tributaria, otorgada por la ley

especial tributaria.

Exoneración es la dispensa total o parcial del pago la

obligación tributaria, concedida por el Poder Ejecutivo en los casos

autorizados por la ley.

Artículo

74. La ley que autorice al

Poder Ejecutivo para conceder exoneraciones, especificará los tributos que

comprenda, los presupuestos necesarios para que proceda y las condiciones a las

cuales está sometido el beneficio. La ley podrá facultar al Poder Ejecutivo

para someter la exoneración a determinadas condiciones y requisitos.

Artículo

75. La ley que autorice al

Poder Ejecutivo para conceder exoneraciones, establecerá el plazo máximo de

duración del beneficio. Si no lo fija, el término máximo de la exoneración será

de cinco (5) años. Vencido el término de la exoneración, el Poder Ejecutivo

podrá renovarla hasta por el plazo máximo fijado en la ley, o en su defecto, el

de este artículo. Parágrafo Único: Las exoneraciones concedidas a instituciones

sin fines de lucro, podrán ser por tiempo indefinido.

Artículo

76. Las exoneraciones serán

concedidas con carácter general, en favor de todos los que se encuentren en los

presupuestos y condiciones establecidos en la ley o fijados por el Poder

Ejecutivo.

Artículo 77. Las exenciones y exoneraciones pueden ser derogadas o modificadas por ley posterior, aunque estuvieren fundadas en determinadas condiciones de hecho. Sin embargo, cuando tuvieren plazo cierto de duración, los beneficios en curso se mantendrán por el resto de dicho término, pero en ningún caso por más de cinco (5) años a partir de la derogatoria o modificación.

1.8.- Explique los tipos de ilícitos tributarios y cite 3 ilícitos tributarios: Formales, Materiales y Penales.

Son los actos

y acciones que van contra o atentan contra las normas tributarias, cuyo ámbito abarca el estudio de las infracciones y

sanciones administrativas tributarias, así como los delitos y sanciones penales

en materia tributaria.

Artículo 79. Las disposiciones de este Código se aplicarán a todos los ilícitos tributarios, con excepción a los previstos en la normativa aduanera, los cuales se tipificarán y aplicarán de conformidad con las leyes respectivas. A falta de disposiciones especiales de este Título, se aplicarán supletoriamente los principios y normas de Derecho Penal, compatibles con la naturaleza y fines del Derecho Tributario.

- Ilícitos

Formales. Están vinculados con el incumplimiento de deberes tributarios formales, es

decir, con el quebrantamiento de

formas. Por ejemplo: no

entregar facturas, no declarar algún impuesto, ignorar órdenes de la

Administración Tributaria, etc.

La gran mayoría se sancionan con clausura desde los 5 días

continuos, o multas de

varias veces el tipo de cambio de mayor valor publicado por el BCV. Aunque están

sujetas a agravantes o atenuantes.

Artículo 99. Los ilícitos formales se originan por el incumplimiento

de los deberes siguientes:

- Inscribirse en los registros exigidos por las normas tributarias respectivas.

- Emitir o exigir comprobantes.

- Llevar libros o registros contables o especiales.

- Presentar declaraciones y comunicaciones.

- Permitir el control de la Administración Tributaria.

- Informar y comparecer ante la Administración Tributaria.

- Acatar las órdenes de la Administración Tributaria, dictadas en uso de sus facultades legales.

- Cualquier otro contenido en este Código, en las leyes especiales, sus reglamentaciones o disposiciones generales de organismos competentes.

Artículo

104. Constituyen ilícitos

formales relacionados con la obligación de permitir el control de la

Administración Tributaria:

- No exhibir los libros, registros u otros documentos que la Administración Tributaria solicite.

- Producir, circular o comercializar productos o mercancías gravadas sin el signo de control visible exigido por las normas tributarias o sin las facturas o comprobantes de pago que acrediten su adquisición.

- No mantener en condiciones de operación los soportes portadores de micro formas grabadas y los soportes magnéticos utilizados en las aplicaciones que incluyen datos vinculados con la materia imponible, cuando se efectúen registros mediante micro archivos o sistemas computarizados.

- No exhibir, ocultar o destruir carteles, señales y demás medios utilizados, exigidos o distribuidos por la Administración Tributaria.

- No facilitar a la Administración Tributaria los equipos técnicos de recuperación visual, pantalla, visores y artefactos similares, para la revisión de orden tributario de la documentación micro grabada que se realice en el local del contribuyente.

- Imprimir facturas y otros documentos sin la autorización otorgada por la Administración Tributaria, cuando lo exijan las normas respectivas.

- Imprimir facturas y otros documentos en virtud de la autorización otorgada por la Administración Tributaria, incumpliendo con los deberes previstos en las normas respectivas.

- Fabricar, importar y prestar servicio de mantenimiento a las máquinas fiscales en virtud de la autorización otorgada por la Administración Tributaria, incumpliendo con los deberes previstos en las normas respectivas.

- Impedir por sí mismo o por interpuestas personas el acceso a los locales, oficinas o lugares donde deben iniciarse o desarrollarse las facultades de fiscalización.

- La no utilización de la metodología establecida en materia de precios de transferencia.

- Ilícitos Materiales. Se caracterizan por el incumplimiento del

contribuyente, sea por acción u omisión, de obligaciones tributarias materiales, es decir, con

el fondo

del tributo y no la forma. Por ejemplo: el retraso u

omisión en el pago de un tributo, o no retener o percibir un tributo.

Artículo 109. Constituyen ilícitos materiales:

- El retraso u omisión en el pago de tributos o de sus porciones.

- El retraso u omisión en el pago de anticipos.

- El incumplimiento de la obligación de retener o percibir.

- La obtención de devoluciones o reintegros indebidos.

Artículo 110. Quien pague con retraso los tributos debidos, será sancionado con multa del uno por ciento (1%) de aquellos. Incurre en retraso el que paga la deuda tributaria después de la fecha establecida al efecto, sin haber obtenido prórroga, y sin que medie una verificación, investigación o fiscalización por la Administración Tributaria respecto del tributo de que se trate. En caso de que el pago del tributo se realice en el curso de una investigación o fiscalización, se aplicará la sanción prevista en el artículo siguiente.

- Ilícitos penales. Se caracterizan por ser castigados con penas privativas de libertad que pueden llegar hasta los 7 años de prisión.

Se

entienden como los ilícitos tributarios más graves, y por eso son castigados severamente. En algunos

casos, pueden ser sancionados con penas como: inhabilitación para el ejercicio de la función pública, o

inhabilitación para el ejercicio de la profesión u oficio.

Artículo 115. Constituyen ilícitos sancionados con

pena restrictiva de libertad:

- La defraudación tributaria.

- La falta de enteramiento de anticipos por parte de los agentes de retención o percepción.

- La divulgación o el uso personal o indebido de la información confidencial proporcionada por terceros independientes que afecte o pueda afectar su posición competitiva, por parte de los funcionarios o empleados públicos, sujetos pasivos y sus representantes, autoridades judiciales y cualquier otra persona que tuviese acceso a dicha información.

La defraudación será penada con prisión de

seis (6) meses a siete (7) años. Esta sanción será aumentada de la mitad a dos

terceras partes, cuando la defraudación se ejecute mediante la ocultación de

inversiones realizadas o mantenidas en jurisdicciones de baja imposición

fiscal. Cuando la defraudación se ejecute mediante la obtención indebida de

devoluciones o reintegros por una cantidad superior a cien unidades tributarias

(100 U.T), será penada con prisión de cuatro (4) a ocho (8) años.

Parágrafo

Único: A los efectos de determinar la cuantía señalada en este artículo, se

atenderá a lo defraudado en cada liquidación o devolución, cuando el tributo se

liquide por año. Si se trata de tributos que se liquidan por períodos

inferiores a un año o tributos instantáneos, se atenderá al importe defraudado

en las liquidaciones o devoluciones comprendidas en un año.

Artículo 117. Se considerarán indicios de

defraudación, entre otros:

- Declarar cifras o datos falsos u omitir deliberadamente circunstancias que influyan en la determinación de la obligación tributaria.

- No emitir facturas u otros documentos obligatorios.

- Emitir o aceptar facturas o documentos cuyo monto no coincida con el correspondiente a la operación real.

- Ocultar mercancías o efectos gravados o productores de rentas.

- Utilizar dos o más números de inscripción o presentar certificado de inscripción o identificación del contribuyente falsos o adulterados en cualquier actuación 31 que se realice ante la Administración Tributaria o en los casos en que se exija hacerlo.

- Llevar dos o más juegos de libros para una misma contabilidad, con distintos asientos.

- Contradicción evidente entre las constancias de los libros o documentos y los datos consignados en las declaraciones tributarias.

- No llevar o exhibir libros, documentos o antecedentes contables, en los casos en que los exija la Ley.

- Aportar informaciones falsas sobre las actividades o negocios.

- Omitir dolosamente la declaración de hechos previstos en la ley como imponibles o no se proporcione la documentación correspondiente.

- Producir, falsificar, expender, utilizar o poseer especies gravadas cuando no se hubiere cumplido con los registros o inscripción que las leyes especiales establecen.

- Ejercer clandestinamente la industria del alcohol o de las especies alcohólicas.

- Emplear mercancías, productos o bienes objeto de beneficios fiscales, para fines distintos de los que correspondan.

- Elaborar o comercializar clandestinamente con especies gravadas, considerándose comprendidas en esta norma la evasión o burla de los controles fiscales, la utilización indebida de sellos, timbres, precintos y demás medios de control, o su destrucción o adulteración; la alteración de las características de las especies, su ocultación, cambio de destino o falsa indicación de procedencia.

- Omitir la presentación de la declaración informativa de las inversiones realizadas o mantenidas en jurisdicciones de baja imposición fiscal.

1.9.- Explique de manera sucinta las sanciones a los ilícitos tributarios.

Las sanciones tributarias pueden definirse como la facultad que tiene el Estado en virtud de su poder de imperio, de imponer castigos a quien realiza una conducta prohibida por la ley, incumpliendo de esta manera, una obligación tributaria determinada, mediante un acto jurisdiccional de alcance individual.

En Venezuela, las sanciones tributarias son medidas que se imponen a los contribuyentes que no cumplen con sus obligaciones fiscales, que pueden materializarse con la omisión de presentar declaraciones de impuestos, la presentación de información incorrecta o falsa, el incumplimiento en el pago de impuestos, entre otros. Estas sanciones varían en función de la gravedad de la infracción y pueden incluir multas, recargos e intereses moratorios.

Las sanciones tributarias tienen que cumplir con el principio de legalidad, por lo cual están establecidas en el Código Orgánico Tributario (COT), que es la norma legal que regula el sistema tributario nacional. El COT fue reformado a principios del año 2020 y establece los principios, procedimientos, ilícitos y sanciones tributarias, así como los derechos y deberes de los contribuyentes y de la administración tributaria.

Artículo 82. Cuando concurran dos o más ilícitos tributarios sancionados con penas pecuniarias, se aplicará la sanción más grave, aumentada con la mitad de las otras sanciones. De igual manera se procederá cuando haya concurrencia de un ilícito tributario sancionado con pena restrictiva de libertad y de otro delito no tipificado en este Código. Si las sanciones son iguales, se aplicará cualquiera de ellas, aumentada con la mitad de las restantes.

Parágrafo Único. La concurrencia prevista en este

artículo se aplicará aun cuando se trate de tributos distintos o de diferentes

períodos, siempre que las sanciones se impongan en un mismo procedimiento.

Artículo

93. Las sanciones, salvo las

penas privativas de libertad, serán aplicadas por la Administración Tributaria,

sin perjuicio de los recursos que contra ellas puedan ejercer los

contribuyentes o responsables. Las penas restrictivas de libertad y la

inhabilitación para el ejercicio de oficios y profesiones, sólo podrán ser

aplicadas por los órganos judiciales competentes, de acuerdo al procedimiento

establecido en la ley procesal penal.

Parágrafo Único: Los órganos judiciales podrán resolver la suspensión condicional de la pena restrictiva de libertad, cuando se trate de infractores no reincidentes y atendiendo a las circunstancias del caso y previo el pago de las cantidades adeudadas al Fisco. La suspensión de la ejecución de la pena quedará sin efecto en caso de reincidencia.

Artículo

94. Las sanciones aplicables

son:

- Prisión.

- Multa.

- Comiso y destrucción de los efectos materiales objeto del ilícito o utilizados para cometerlo.

- Clausura temporal del establecimiento.

- Inhabilitación para el ejercicio de oficios y profesiones.

- Suspensión o revocación del registro y autorización de industrias y expendios de especies gravadas y fiscales.

Parágrafo

Primero: Cuando las multas

establecidas en este Código estén expresadas en unidades tributarias (U.T.) se

utilizará el valor de la unidad tributaria que estuviere vigente para el

momento del pago.

Parágrafo

Segundo: Las multas establecidas

en este Código expresadas en términos porcentuales, se convertirán al

equivalente de unidades tributarias (U.T.) que correspondan al momento de la comisión

del ilícito, y se cancelarán utilizando el valor de la misma que estuviere

vigente para el momento del pago.

Artículo 98. Cuando las sanciones estén relacionadas con el valor de mercancías u objetos, se tomará en cuenta el valor corriente de mercado al momento en que se cometió el ilícito, y en caso de no ser posible la determinación, se tomará en cuenta la fecha en que la Administración Tributaria tuvo conocimiento del ilícito.

Ahora bien, toda sanción no es definitiva, debido a que, en Venezuela, como en la mayoría de los países, los contribuyentes tienen el derecho a la defensa en asuntos relacionados con sus obligaciones tributarias. Esto implica que los contribuyentes tienen el derecho de presentar argumentos, pruebas y documentos para impugnar decisiones o reclamaciones de la autoridad tributaria. Pueden presentar recursos y apelaciones ante instancias administrativas y judiciales para resolver disputas tributarias.

No obstante, es importante estar familiarizado con las leyes y regulaciones fiscales del país para ejercer este derecho de manera efectiva, es decir, solo recurrir los actos administrativos que generen sanciones cuando se tenga plena y absoluta certeza que hubo violaciones de derechos constitucionales o de mal proceder por parte de los funcionarios, y agotar las vías administrativas y judiciales que la Ley disponga en los plazos y formas pautados.

Es

importante tener en cuenta que las leyes y regulaciones tributarias pueden

cambiar con el tiempo, por lo que es fundamental consultar fuentes oficiales

actualizadas para obtener información precisa sobre las sanciones tributarias

en Venezuela.

2.- En cuanto al Impuesto Sobre la Renta (ISLR):

2.1.- Naturaleza jurídica del Impuesto Sobre la Renta.

El

Impuesto Sobre la Renta, usualmente abreviado como ISLR en Venezuela, es

uno de los impuestos con mayor trayectoria en la historia de nuestro país. Esta

obligación tributaria grava la renta de las personas, sean jurídicas (o

morales) o naturales (o físicas), es decir, es un impuesto sobre los

ingresos que percibe la persona.

2.2.- Personas sujetas al cumplimiento del ISLR.

Toda persona natural o jurídica, residente o domiciliada en La República Bolivariana de Venezuela, así como las personas naturales o jurídicas domiciliadas o residenciadas en el extranjero que tengan un establecimiento permanente o una base fija en el país, podrán acreditar contra el impuesto que conforme a esta Ley les corresponda pagar, el impuesto sobre la renta que hayan pagado en el extranjero por los enriquecimientos de fuente extraterritorial por los cuales estén obligados al pago de impuesto en los términos de esta Ley.

- Persona Natural: Es cualquier integrante de la especie humana susceptible de adquirir derechos y contraer obligaciones. Se trata de individuos de existencia real, tangible, consciente y autónoma, sujetos de derecho frente a la ley.

- Persona Jurídica: Es un individuo de existencia jurídica comprobable, o sea, dotado de derechos y deberes. No existe del mismo modo que una persona física, sino que es una institución u organización creada por personas físicas para cumplir con un objetivo social

2.3.- Indique las exenciones establecidas en la ley del ISLR.

- Las entidades venezolanas de carácter público, el Banco Central de Venezuela y Banco de Desarrollo Económico y Social de Venezuela, así como los demás Institutos Autónomos que determine la ley.

- Los agentes y demás funcionarios diplomáticos extranjeros acreditados en la República, por las remuneraciones que reciban de sus gobiernos.

- Las instituciones benéficas y de asistencia social, siempre que sus enriquecimientos se hayan obtenido como medio para lograr los fines antes señalados; que, en ningún caso, distribuyan ganancias, beneficios de cualquier naturaleza o parte alguna de su patrimonio a sus fundadores, asociados o miembros y que no realicen pagos a título de reparto de utilidades o de su patrimonio.

- Los trabajadores o sus beneficiarios, por las indemnizaciones que reciban con ocasión del trabajo, cuando les sean pagadas conforme a la Ley o a contratos de trabajo, por los intereses y el producto de los fideicomisos constituidos conforme a la Ley Orgánica del Trabajo y por los productos de los fondos de retiro y de pensiones.

- Los asegurados y sus beneficiarios, por las indemnizaciones que reciban en razón de contratos de seguros; pero deberán incluirse en los ingresos brutos aquéllas que compensen pérdidas que hubieren sido incluidas en el costo o en las deducciones.

- Los pensionados o jubilados, por las pensiones que reciban por concepto de retiro, jubilación o invalidez, aun en el caso de que tales pensiones se traspasen a sus herederos, conforme a la legislación que las regula.

- Los donatarios, herederos y legatarios, por las donaciones, herencias y legados que perciban.

- Los afiliados a las cajas y cooperativas de ahorro, siempre que correspondan a un plan general y único establecido para todos los trabajadores de la empresa que pertenezcan a una misma categoría profesional de la empresa de que se trate, mientras se mantengan en la caja o cooperativa de ahorros, a los fondos o planes de retiro, jubilación e invalidez por los aportes que hagan las empresas u otras entidades a favor de sus trabajadores, así como también por los frutos o proventos derivados de tales fondos.

- Las personas naturales, por los enriquecimientos provenientes de los intereses generados por depósitos a plazo fijo, cédulas hipotecarias, certificados de ahorro y cualquier otro instrumento de ahorro previsto en la Ley General de Bancos y otras Instituciones Financieras o en leyes especiales, así como los rendimientos que obtengan por inversiones efectuadas en fondos mutuales o de inversión de oferta pública.

- Las instituciones dedicadas exclusivamente a actividades religiosas, artísticas, científicas, de conservación, defensa y mejoramiento del ambiente, tecnológicas, culturales, deportivas y las asociaciones profesionales o gremiales, siempre que no persigan fines de lucro, por los enriquecimientos obtenidos como medios para lograr sus fines.

- Las instituciones de ahorro y previsión social, los fondos de ahorros, de pensiones y de retiro por los enriquecimientos que obtengan en el desempeño de las actividades que les son propias. Igualmente, las sociedades cooperativas cuando operen bajo las condiciones generales fijadas por el Ejecutivo Nacional.

- Las empresas estatales nacionales que se dediquen a la explotación de hidrocarburos y actividades conexas.

- Los enriquecimientos provenientes de los bonos de deuda pública nacional y cualquier otra modalidad de título valor emitido por la República,

- Los estudiantes becados por los montos que reciban para cubrir sus gastos de manutención, de estudios o de formación.

2.4.- Indique las desgravámenes y rebajas del ISLR.

Las rebajas de impuesto son cantidades

precisas que se permiten deducir a los impuestos que surjan, al

aplicar la tarifa correspondiente a los enriquecimientos gravables. Las rebajas

se les conceden a las personas naturales residenciadas en el país y

excepcionalmente a las no ubicadas en Venezuela, de la siguiente manera:

- Las

personas residentes en el país, gozarán de una rebaja de impuesto de diez

(10) unidades tributarias (U. T.) anuales.

Además, si tales contribuyentes tienen personas

a su cargo, gozarán de las rebajas de impuesto siguiente:

- Es

necesario que el contribuyente este domiciliado o sea residente en el país

a los fines que procedan las rebajas de impuestos concedidas.

Las rebajas del impuesto al contribuyente por

carga familiar son:

- 10

U.T. por el cónyuge no separado de bienes, a menos que declare por

separado, en cuyo caso la rebaja corresponderá a uno de ellos.

- 10

U.T. por cada ascendiente o descendiente directo residente en el país.

Los desgravámenes son las cantidades que

la ley permite deducir del enriquecimiento neto percibido durante el

ejercicio fiscal, a las personas naturales residentes en el país y sus

asemejados. El resultado obtenido, después de la aplicación de la

correspondiente rebaja, sirve de base para la aplicación de la tarifa prevista

en la ley.

Consiste en la reducción de la cantidad sobre

la que se paga un Impuesto: las leyes tributarias permiten descontar

ciertos gastos del total de las Rentas de una persona o empresa haciendo

que el Impuesto se calcule sobre una cifra menor.

También se aplica el término cuando se hacen

descuentos al monto de los impuestos a pagar, ya sea por montos fijos o en

cierto porcentaje, en algunos casos específicos, como cuando se quiere

estimular la inversión extranjera o el desarrollo de

ciertas industrias.

Existen dos tipos:

- Desgravamen único: equivale a 774 unidades tributarias, que el contribuyente puede deducir de pleno derecho, sin soportes o justificativos.

- Desgravámenes detallados: incluye las deducciones de pagos efectuados por el contribuyente para satisfacer ciertas necesidades básicas (educación, seguros, servicios médicos, vivienda).

2.5.- Declaración, liquidación y pago del ISLR.

Si bien es más conocido por ser un

impuesto de declaración anual, también existe una «declaración mensual». La

forma anual es la más conocida, pues es con la que todos

los contribuyentes ordinarios deben cumplir. Por otra parte, esta

situación es distinta para los contribuyentes especiales (Sujetos

Pasivos Especiales, o “SPE”).

Este grupo de contribuyentes deben dar

cumplimiento a esta obligación de forma mensual. En principio, los SPE se

distinguen de los ordinarios por poseer un capital mayor y un flujo

considerable de operaciones (entre otras características), por lo que realizar

esta declaración de forma anual puede convertirse en trabajo engorroso tanto

para el contribuyente, como para la Administración Tributaria. En consecuencia,

para abarcar un menor número de operaciones, el legislador optó establecer la

declaración del ISLR de forma mensual para los SPE.

Para el ejercicio fiscal regular del 2024 (del

1 de enero al 31 de diciembre de 2024), las fechas de declaración para la

autoliquidación anual (“declaración anual”) están establecidas en el Calendario

de Sujetos Pasivos Especiales 2025. Estas fechas se organizan según el

último número del Registro Único de Información Fiscal (RIF), siendo las fechas

señaladas el último día disponible para declarar el ISLR:

- 2

y 3: 31 de enero (31/01/2025).

- 5

y 9: 28 de febrero (28/02/2025).

- 0

y 8: 7 de marzo (07/03/2025).

- 1

y 4: 12 de marzo (12/03/2025).

- 6

y 7: 17 de marzo (17/03/2025).

Para los casos en los que la empresa se rige

por un período contable regular, estas fechas se encuentran

distribuidas a lo largo del año. Según el último número de RIF, el

contribuyente dispondrá de distintas fechas a lo largo del año, teniendo una

oportunidad por cada mes:

Además, son fechas importantes a tener en consideración para cumplir con el ISLR: las retenciones del ISLR, las estimadas del ISLR (declaraciones y pagos mensuales), y los anticipos del ISLR. Puedes conocer las fechas para estas obligaciones revisando el Calendario de Sujetos Pasivos Especiales para el 2025.

3.- En cuanto al Impuesto al Valor Agregado:

3.1.- Naturaleza jurídica del IVA

El

Impuesto al Valor Agregado (IVA) es un tributo de naturaleza jurídica

indirecta, lo que significa que no recae directamente sobre el patrimonio o la

renta de las personas, sino sobre el consumo de bienes y servicios. Desde el

punto de vista legal, su objetivo principal es gravar el valor añadido en cada

etapa de la cadena productiva y comercial, aunque la carga fiscal efectiva la

soporta el consumidor final. Esto lo diferencia claramente de los impuestos

directos, como el impuesto sobre la renta, que afectan directamente al

contribuyente según su capacidad económica.

El régimen jurídico

del IVA está diseñado para que el impuesto sea cobrado por los empresarios y

profesionales en cada operación, quienes actúan como recaudadores provisionales

del Estado. El hecho imponible, es decir, el momento en que nace la obligación

de pagar el IVA, se configura con la entrega de bienes, la prestación de

servicios, las importaciones y, en algunos casos, las adquisiciones intracomunitarias. Este

mecanismo de traslación asegura que el impuesto se integre al precio final del

producto o servicio, haciéndolo parte del costo de vida del consumidor.

La naturaleza jurídica del IVA responde a un diseño legal que busca gravar el consumo de manera indirecta, a través de un sistema de pagos fraccionados que asegura la recaudación en cada etapa de la cadena productiva. El IVA es, por tanto, un impuesto real, instantáneo y neutral, cuya configuración jurídica está orientada a evitar distorsiones económicas y garantizar la eficiencia en la recaudación de recursos para el Estado.

3.2.- Bienes gravados y exentos.

- Bienes gravados:

La mayoría de los bienes muebles corporales y la prestación de servicios, incluyendo la importación y exportación, están sujetos al IVA, salvo que exista una exención o exoneración expresa de la ley o del Ejecutivo Nacional. Esto significa que, en términos generales, prácticamente cualquier producto o servicio comercializado en el país debe pagar el IVA, a menos que la ley disponga lo contrario. La tarifa general del IVA puede variar según la normativa vigente, y para bienes y servicios suntuarios puede aplicarse una alícuota adicional.

- Bienes exentos:

Existen productos y servicios específicos que, según la ley, están exentos del

IVA. Entre los bienes exentos destacan los medicamentos, una lista amplia de

productos alimenticios (como azúcar, papelón, café tostado, molido o en grano,

mortadela, atún enlatado en presentación natural, maíz, aceites vegetales,

sorgo y soya, entre otros), agroquímicos, vehículos automotores con

adaptaciones especiales para personas con discapacidad, sillas de ruedas,

marcapasos, catéteres, válvulas, órganos artificiales y prótesis. También

están exentos los diarios, periódicos, papel para ediciones, libros, revistas y

folletos, así como los insumos utilizados en la industria editorial.

Además, existen exoneraciones temporales o especiales, como las otorgadas para

bienes muebles corporales dentro del Plan de Dotación y Distribución Escolar, o

para ciertas importaciones definitivas de bienes según decretos específicos.

Cabe

destacar que la Ley también establece actividades y productos no sujetos al

IVA, como las importaciones no definitivas de bienes muebles, ventas de bienes

muebles intangibles, préstamos en dinero, operaciones y servicios de bancos y

seguros, y servicios prestados bajo relación de dependencia. Estos casos

no deben confundirse con la exención, ya que simplemente no forman parte del universo

de hechos imponibles del IVA.

La distinción entre bienes gravados y exentos no solo tiene implicaciones fiscales, sino también económicas y sociales. Por ejemplo, la exención de IVA en alimentos básicos y medicinas busca proteger el poder adquisitivo de la población y garantizar el acceso a productos indispensables para la vida diaria. Asimismo, la exención de insumos para la industria editorial y materiales educativos fomenta la cultura y la educación, beneficiando a estudiantes y ciudadanos en general. En este sentido, la política fiscal venezolana utiliza la exención como herramienta para promover objetivos sociales y económicos específicos.

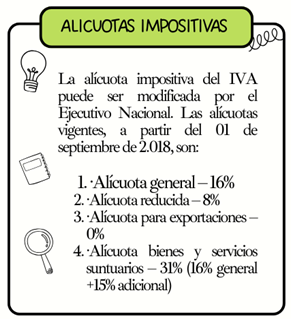

3.3.- Alícuotas establecidas para el IVA.

Alícuota general: 16%.

Es la tarifa estándar la cual se aplica a la mayoría de las operaciones

gravadas, incluyendo la venta de bienes muebles, la prestación de servicios y

la importación de bienes, excepto cuando la ley o el Ejecutivo Nacional

dispongan una alícuota distinta.

Alícuota reducida: 8%.

Se aplica a ciertos bienes y servicios que la ley o el Ejecutivo Nacional

determine. Esta tarifa menor busca favorecer a sectores específicos de la

economía o a la población vulnerable, permitiendo un acceso más asequible a

productos y servicios considerados esenciales. La aplicación de la alícuota

reducida responde a una política fiscal orientada a la inclusión y la

protección social, y puede ser modificada o ampliada según las necesidades

económicas del país.

Alícuota para

exportaciones: 0%. Las exportaciones de bienes y

servicios en Venezuela están sujetas a una alícuota del 0%, lo que significa

que no generan IVA en su venta final. Esta exención tiene como objetivo

fomentar la competitividad internacional de las empresas venezolanas,

facilitando su ingreso a mercados extranjeros y promoviendo el crecimiento de

sectores exportadores. La aplicación de la tarifa cero en exportaciones es una

práctica común en la mayoría de los países, ya que evita la doble tributación y

simplifica los procesos aduaneros.

Alícuota adicional para bienes y servicios suntuarios: Para los bienes y servicios considerados suntuarios, la normativa venezolana establece una alícuota adicional que, según la Ley, puede variar entre el 15% y el 20%, aunque actualmente se encuentra fijada en el 15%. Esta alícuota adicional se suma a la general, resultando en una tarifa efectiva del 31% (16% + 15%) para estos productos. La finalidad de esta medida es gravar de manera diferenciada el consumo de artículos considerados de lujo, desincentivando su adquisición y redistribuyendo la carga fiscal hacia sectores con mayor capacidad contributiva.

El

sistema de alícuotas del IVA en Venezuela es flexible y permite al Ejecutivo

Nacional ajustar las tarifas dentro de los límites establecidos por la ley, que

fija un mínimo del 8% y un máximo del 16,5% para el alícuota general. Esta

estructura busca equilibrar la recaudación fiscal con la protección de sectores

sensibles y el fomento de la exportación, mientras que la aplicación de

alícuotas adicionales a bienes suntuarios refuerza la equidad tributaria. La

correcta aplicación de estas alícuotas es fundamental para el cumplimiento de

las obligaciones fiscales y la estabilidad económica del país.

3.4.- Explique el proceso de pago del IVA.

El

primer paso consiste en la identificación y registro de todas las operaciones

gravadas y exentas realizadas durante el periodo impositivo. Para ello, el

contribuyente debe llevar libros de compras y ventas, así como emitir facturas

y otros documentos que respalden las transacciones realizadas, según lo establecido

en la normativa vigente. Estos registros permiten determinar el IVA

cobrado y el IVA soportado, que son la base para el cálculo del impuesto a

pagar.

A

continuación, el contribuyente debe presentar la declaración del IVA dentro de

los plazos establecidos por el SENIAT. Para los sujetos pasivos ordinarios, la

declaración es mensual, mientras que, para los sujetos pasivos especiales, el

periodo impositivo puede ser quincenal, según el calendario fiscal publicado

cada año. La declaración se realiza a través del portal electrónico del

SENIAT, donde se ingresan los datos de las operaciones y se calcula el saldo a

pagar o compensar.

Guía

paso a paso para la declaración de IVA a través del portal SENIAT

Este proceso garantiza el cumplimiento de las obligaciones tributarias y evita sanciones por parte del SENIAT. Es fundamental mantener toda la documentación soporte y revisar la información antes de registrar la declaración, ya que una vez enviada, solo podrá corregirse mediante una Declaración Sustitutiva.

4.- En cuanto al Impuesto a las Grandes Transacciones Financieras:

3.1.- Naturaleza jurídica del IGTF.

El

IGTF es un impuesto indirecto

que grava las transacciones financieras. Se considera indirecto porque no recae

directamente sobre la riqueza o la renta de las personas, sino sobre las

manifestaciones mediata de su capacidad contributiva, como el consumo o el

movimiento de capitales. En Venezuela, se ha utilizado como un mecanismo para

obtener recursos adicionales para el Estado, especialmente en momentos de

crisis económica.

Fue

creado inicialmente en 2015 y ha sido reformado en varias ocasiones para

adaptarse a la dinámica económica del país, particularmente con la dolarización

transaccional. Es un tributo de carácter nacional.

Artículo

4. Son contribuyentes de este impuesto:

- Las personas jurídicas y las entidades económicas sin personalidad jurídica, calificadas como sujetos pasivos especiales, por los pagos que hagan con cargo a sus cuentas en bancos o instituciones financieras.

- Las personas jurídicas y las entidades económicas sin personalidad jurídica, calificadas como sujetos pasivos especiales, por los pagos que hagan sin mediación de instituciones financieras. Se entiende por cancelación la compensación, novación y condonación de deudas.

- Las personas jurídicas y las entidades económicas sin personalidad jurídica, vinculadas jurídicamente a una persona jurídica o entidad económica sin personalidad jurídica, calificada como sujeto pasivo especial, por los pagos que hagan con cargo a sus cuentas en bancos o instituciones financieras o sin mediación de instituciones financieras.

- Las personas naturales, jurídicas y entidades económicas sin personalidad jurídica, que, sin estar vinculadas jurídicamente a una persona jurídica o entidad económica sin personalidad jurídica, calificada como sujeto pasivo especial, realicen pagos por cuenta de ellas, con cargo a sus cuentas en bancos o instituciones financieras o sin mediación de instituciones financieras.

- Las personas naturales, jurídicas y las entidades económicas sin personalidad jurídica, por los pagos realizados en moneda distinta a la de curso legal en el país, o en criptomonedas o criptoactivos diferentes a los emitidos por la República Bolivariana de Venezuela.

- Las personas naturales, jurídicas y las entidades económicas sin personalidad jurídica, por los pagos realizados a personas calificadas como sujeto pasivo especial, en moneda distinta a la de curso legal en el país, o en criptomonedas o criptoactivos diferentes a los emitidos por la República Bolivariana de Venezuela, sin mediación de instituciones financieras.

3.2.- ¿Qué grava el IGTF?

El Impuesto a las Grandes Transacciones Financieras (IGTF) en

Venezuela grava las transacciones financieras realizadas por contribuyentes

especiales, especialmente aquellas que involucran pagos en monedas distintas al

Bolívar o criptomonedas distintas al Petro, ya sea dentro o fuera del sistema

financiero. Además, se aplica a la cesión de cheques, valores, depósitos

en custodia pagados en efectivo y cualquier otro instrumento negociable a

partir del segundo endoso, así como a la adquisición de cheques de gerencia en

efectivo.

Los

hechos imponibles más relevantes son:

- Débitos

en cuentas bancarias, de corresponsalía, depósitos en custodia o en cualquier

otra clase de depósitos a la vista, fondos de activos

líquidos, fiduciarios y en otros fondos del mercado financiero o en cualquier

otro instrumento financiero, realizados en bancos y otras instituciones

financieras.

- Pagos

sin mediación de instituciones financieras, como

los pagos en efectivo en divisas o criptoactivos (distintos al Petro) a Sujetos

Pasivos Especiales (SPE).

- Pagos

o transferencias realizadas en moneda distinta a la de curso legal (bolívares)

o en criptoactivos (distintos al Petro),

tanto dentro como fuera del sistema bancario nacional, por cualquier persona

natural, jurídica o entidad económica sin personalidad jurídica.

- Cancelación de deudas por compensación, novación o condonación.

Es

importante destacar que el IGTF no grava el producto o servicio que se

adquiere, sino la forma en que se concreta el pago. Si un

pago es mixto (parte en bolívares y parte en divisas), el IGTF solo se aplicará

sobre la porción pagada en divisas o criptoactivos.

Existen

algunas operaciones exoneradas, como las operaciones cambiarias realizadas por

personas naturales y jurídicas, y ciertos pagos en bolívares con tarjetas de

débito o crédito nacionales e internacionales desde cuentas en divisas (salvo

que sean realizados por Sujetos Pasivos Especiales). Las operaciones realizadas

en Petros también están exentas.

3.3.- Alícuotas establecidas para el IGTF.

Las

alícuotas del IGTF han sido objeto de ajustes. Recientemente (a partir de julio

de 2024), se estableció en cero por

ciento (0%) la alícuota para las transacciones realizadas en bolívares

por los contribuyentes señalados en los numerales 1 al 4 del artículo 4 de la

Ley de IGTF (principalmente Sujetos Pasivos Especiales por pagos con cargo a

sus cuentas bancarias o sin mediación de instituciones financieras).

No

obstante, las transacciones realizadas por personas naturales, jurídicas y

entidades económicas sin personalidad jurídica en moneda distinta a bolívares o en criptoactivos (distintos al Petro),

tanto dentro como fuera del sistema bancario nacional, siguen sujetas a

alícuotas específicas. El alícuota general para estas operaciones es del 3%, aunque puede variar dentro de un

rango establecido por la ley (actualmente entre 2% y 20%).

La

alícuota del IGTF general es del 0,75%

y aplica sobre el importe total de los débitos en cuenta o de las operaciones

gravadas.

Es

crucial revisar la última legislación publicada en Gaceta Oficial, ya que las

alícuotas pueden ser modificadas por el Ejecutivo Nacional.

Artículo 13.

El alícuota general aplicable a la base imponible correspondiente será establecido

por el Ejecutivo Nacional y estará comprendida entre un límite mínimo de cero

por ciento (0%) y un máximo de dos por ciento (2%), salvo para las

transacciones realizadas por los contribuyentes señalados en los numerales 5 y

6 del artículo 4 de esta Ley.

Se aplicará una alícuota a las transacciones realizadas por los contribuyentes señalados en el numeral 5 del artículo 4 de esta Ley que será establecida por el Ejecutivo Nacional, y estará comprendida entre un límite mínimo de dos por ciento (2%) y un máximo de ocho por ciento (8%).

3.4.- Explique el proceso de pago del IGTF.

El proceso de pago del IGTF varía según el tipo de operación y el sujeto pasivo:

- Sujetos Pasivos Especiales (SPE):

Agentes de Percepción: Cuando un Sujeto Pasivo Especial realiza un pago en divisas o criptoactivos (distintos al Petro) a otro sujeto, el SPE actúa como agente de percepción del IGTF. Esto significa que debe retener el impuesto en el momento del pago y enterarlo al SENIAT.

Autoliquidación: Si el SPE realiza pagos sin mediación de instituciones financieras (por ejemplo, pagos en efectivo en divisas), debe autoliquidar y declarar el IGTF al SENIAT.

- Transacciones a través de Instituciones Financieras (Bancos):

Para los débitos en cuentas bancarias en divisas, son las propias instituciones financieras las encargadas de percibir el IGTF directamente del monto de la operación.

- Pagos en divisas/criptoactivos fuera del sistema bancario nacional:

En el caso de operaciones o pagos realizados en moneda extranjera o criptoactivos (distintos al Petro) sin la intermediación de instituciones financieras (por ejemplo, pagos en efectivo a un comercio que es SPE), el responsable de la percepción del IGTF es el Sujeto Pasivo Especial que recibe el pago. Este debe reflejar el IGTF en la factura y luego enterarlo al SENIAT.

Proceso

de pago:

- Declaración

Electrónica: La declaración del IGTF se realiza a

través del Portal Fiscal del SENIAT. La periodicidad de esta declaración suele

ser quincenal, siguiendo el calendario de retenciones del Impuesto al Valor

Agregado (IVA).

- Base

Imponible: La base imponible está constituida por el

importe total de cada débito en cuenta u operación gravada (es decir, el monto

total del pago en divisas o criptomonedas).

- Compromiso

de Pago: Una vez registrada la declaración en el

sistema del SENIAT, si hay un monto a pagar, se generará el respectivo

compromiso de pago (Forma 99021).

- Pago

en Bolívares: Aunque el IGTF grava las transacciones en

divisas o criptomonedas, la declaración y el pago al SENIAT deben hacerse en

bolívares, utilizando la tasa de cambio oficial del Banco Central de Venezuela.

- Facturación: El IGTF debe estar reflejado en la factura cuando se cause, indicando el porcentaje aplicado.

El rol de los sistemas

tributarios en la economía abarca diversas dimensiones. Por una parte, los

impuestos son la principal fuente de ingresos que obtiene el Estado para el

financiamiento del gasto público en bienes y servicios para la población, y por

otra, tienen un rol central en el crecimiento económico de un país y la

competitividad de sus empresas. En efecto, la importancia de la regulación

tributaria en el desempeño macroeconómico ha sido demostrada en la literatura

especializada, concluyéndose que un sistema tributario moderno, con principios

y reglas claras, fomenta la creación de un clima atractivo para los negocios,

el emprendimiento y la creación de oportunidades.

En este sentido, los sistemas tributarios

deben tener la aptitud de obtener los ingresos necesarios para el

funcionamiento del aparato público, pero cuidando la capacidad de las empresas

para crecer, ser competitivas e innovar. Esto es esencial para el

fortalecimiento de la economía, el mejoramiento de las condiciones laborales y

las remuneraciones.

La

importancia de los tributos en un pais, como Venezuela, es fundamental y multifacética. Los

tributos, que son pagos obligatorios que el Estado exige a los ciudadanos y

empresas, constituyen la principal fuente de ingresos para el gobierno y

cumplen diversas funciones cruciales para el desarrollo y el bienestar social.

los

tributos son el motor financiero del Estado y un instrumento clave para la

política económica y social de cualquier país. En Venezuela, su rol es aún más

crítico en la búsqueda de estabilidad, diversificación económica y

sostenibilidad fiscal en un escenario de compleja recuperación.

En

el contexto de Venezuela, la importancia de los tributos adquiere matices

particulares debido a:

- Dependencia

Histórica del Ingreso Petrolero: Tradicionalmente,

Venezuela dependió en gran medida de la renta petrolera para financiar su gasto

público. Sin embargo, la volatilidad de los precios del petróleo y la

disminución de la producción han hecho que la recaudación tributaria no

petrolera gane una importancia vital.

- Recaudación

No Petrolera: En los últimos años, el gobierno ha

buscado diversificar sus fuentes de ingresos, incrementando la presión

tributaria a través de impuestos como el IVA y el IGTF. Esto es un intento de

reducir la dependencia del petróleo y generar una base de ingresos más estable

y sostenible.

- Inflación

y Controles: La alta inflación y los controles

económicos han afectado la capacidad contributiva de las empresas y los

ciudadanos, así como la eficacia de la recaudación. Un sistema tributario con

tasas elevadas en un contexto de contracción económica puede generar efectos

adversos, como la informalidad o la desinversión.

- Desafíos en la Recaudación: A pesar de los esfuerzos, Venezuela aún enfrenta desafíos en la recaudación, como la informalidad laboral, la evasión fiscal y la necesidad de modernizar la administración tributaria.

En Venezuela, el

cumplimiento de las obligaciones fiscales es esencial para garantizar el

correcto funcionamiento del sistema tributario y evitar sanciones legales. Los

sujetos pasivos, es decir, personas naturales o jurídicas responsables de

tributos, tienen el deber de presentar sus declaraciones ante el Servicio

Nacional Integrado de Administración Aduanera y Tributaria (SENIAT) en los

plazos establecidos.

Cumplir con

estas obligaciones permite al Estado recaudar los recursos necesarios para

financiar servicios públicos, infraestructura y programas sociales. Además,

mantener las declaraciones al día protege a los contribuyentes de multas,

intereses moratorios y procedimientos legales que podrían afectar su patrimonio

y reputación.

Es crucial

que los sujetos pasivos estén informados sobre las normativas vigentes,

incluyendo las actualizaciones tributarias y los procesos digitales

establecidos por el SENIAT. La puntualidad y precisión en las declaraciones no

solo demuestran responsabilidad ciudadana, sino que también contribuyen al

desarrollo económico del país.

Cumplir con

las declaraciones fiscales no solo es un deber legal, sino también una forma de

participar activamente en el fortalecimiento del sistema tributario y en la

construcción de un futuro más estable para todos.

Referencias Bibliográficas

- https://www.oas.org/juridico/spanish/mesicic3_ven_anexo5.pdf

- https://www.asambleanacional.gob.ve/storage/documentos/leyes/decreto-constituyente-mediante-el-cual-se-dicta-el-codigo-organico-tributario-20211019155621.pdf

- https://omnia.legal/2021/08/18/exoneraciones-en-el-codigo-organico-tributario-de-2020-y-violaciones-al-derecho-a-la-igualdad/

- https://www.redalyc.org/journal/290/29063446015/html/

- https://assets.kpmg.com/content/dam/kpmg/ve/pdf/2025/2/Gu%C3%ADa-de-Inversione-%202025-(f).pdf

- Impuesto Sobre la renta: Todo lo que necesitas saber sobre el ISLR. Galac. https://galac.com/galac-blog/impuesto-sobre-la-renta-todo-lo-que-necesitas-saber-sobre-el-islr/.

- Ley de

Impuesto Sobre La Renta. SENIAT.

https://www.oas.org/juridico/spanish/mesicic3_ven_anexo22.pdf.

- Persona natural y persona jurídica. Enciclopedia Concepto. https://concepto.de/persona-natural-y-persona-juridica

- Rebajas, Desgravámenes y ganancias fortuitas (Venezuela). Carlos Aguilera (2017). Monografías. https://www.monografias.com/docs113/rebajas-desgravamenes-y-ganancias-fortuitas/rebajas-desgravamenes-y-ganancias-fortuitas.

- (PORTAL SENIAT, EN EL QUE SE PRACTICA O VISUALIZA DE MANERA MAS SENCILLA Y PRACTICA EN EL MUNDO LABORAL ADMINISTRATIVO Y CONTABLE)

No hay comentarios:

Publicar un comentario